미국 뉴욕의 월스트리트가 세계 최대 자본시장으로서의 위치를 잃고 있다는 진단이 여기저기서 나오고 있다. 이런 진단이 무색하지 않게 미국 금융당국과 재계도 월스트리트에 과거의 명성을 되찾아주기 위한 갖가지 방안을 강구하고 있다.

하지만 이는 미국이 주도한 '금융 세계화'의 결과로 일어난 당연한 현상으로 받아들여야 한다는 의견이 대세다. '국경 없는 자본의 시대'에 월스트리트가 과거처럼 독점적인 '돈줄'의 위상을 유지하는 것 자체가 불가능하다는 것이다.

미국은 '월스트리트 되살리기' 프로젝트 가동 중

|

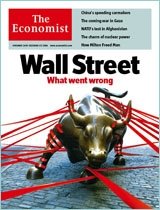

'월스트리트엔 뭐가 잘못 됐나(What's wrong with Wall Street)'라는 주제를 집중적으로 다룬 영국 경제주간지 <이코노미스트> 최신호는 "월스트리트는 세계의 돈에 대한 지배력을 잃고 있다"고 선언했다. 또 영국 경제일간지 <파이낸셜타임스(FT)>도 최근 "월스트리트가 세계 금융 중심지로서의 수명을 다했다"고 진단했다.

미국 밖에서만 이런 진단이 나오고 있는 것이 아니다. 미국 안에서도 월스트리트가 기존의 지배력을 잃고 있다는 우려와 함께 특단의 대책을 요구하는 목소리가 나오고 있다. 대표적으로 마이클 블룸버그 뉴욕 시장과 찰스 슈머 민주당 상원의원은 최근 '뉴욕을 구하려면 런던으로부터 배워라'라는 제목의 글을 발표해 이런 주장을 펼쳤다.

이에 대응해 미국 안에서도 활발한 움직임이 일어나고 있다. 미국 상무부는 월스트리트를 되살릴 방법을 담은 보고서를 내년 봄에 발간할 예정이다. 뉴욕시도 세계 최대의 컨설팅회사인 맥킨지의 컨설턴트들을 고용해 월스트리트의 활기를 되찾게 할 새로운 전략을 만들도록 했다.

무엇보다도 주목받는 것은 할 스코트 하버드 법대 교수가 이끄는 '자본시장규제법 위원회(CCMR, Committee on Capital Markets Regulation)'다. 이 위원회는 오는 11월 30일 월스트리트를 되살리기 위한 첫 번째 권고사항들을 공식 발표할 예정이다.

런던과 홍콩의 IPO 규모, 월스트리트 추월해

월스트리트가 위기에 처했다는 이같은 진단은 얼마만큼 현실성이 있을까?

미국은 여전히 세계에서 가장 큰 자본시장을 가진 나라다. 아직도 월스트리트에 있는 뉴욕증권거래소(NYSE)와 나스닥(NASDAQ)에 기업이 상장되면 그 기업은 막대한 자금을 조달할 수 있다.

문제는 이런 '돈줄' 역할을 하는 곳이 이제는 월스트리트만이 아니라는 데 있다. 런던이 금융 중심지로서의 옛 명성을 되찾고 있고 홍콩, 상하이, 도쿄 등 아시아의 금융시장에도 돈이 몰리고 있다.

투자컨설팅 회사인 '옥세라'에 따르면 뉴욕 소재 펀드와 미국 전체 펀드에 편입된 주식의 가치는 각각 3조1000억 달러와 8조2000억 달러인 것으로 추정된다. 그런데 런던 한 곳의 각종 펀드들에 편입된 주식 규모만 7조6000억 달러 수준이다.

무엇보다도 월스트리트는 금융시장 능력의 바로미터라고 할 수 있는 기업공개(IPO) 규모에서 런던과 홍콩에 선두 자리를 내준 상태다. 월스트리트의 올해 IPO 규모는 240억 달러로 추정된다. 런던과 홍콩의 IPO 규모는 둘 다 400억 달러 수준으로 월스트리트를 크게 능가한다.

이에 따라 세계의 기업들은 이제 더 이상 월스트리트로 달려가 돈을 구걸할 필요가 없게 됐다. 러시아를 비롯한 동유럽 기업은 런던에서, 아시아 기업들, 특히 중국 기업들은 홍콩이나 상하이에서 IPO를 실시하는 추세다.

지난달 중국 공상은행(ICBD)은 중국 본토와 홍콩에서 IPO를 통해 219억 달러를 조달했고, 중국은행(BOC)도 홍콩에서만 IPO를 통해 100억 달러를 모았다.

'1등' 자리에 너무 방심한 월스트리트?

|

월스트리트가 어쩌다 이런 지경에 이르렀나?

대부분의 전문가들은 미국의 '샤베인-옥슬리' 법을 월스트리트 몰락의 주범으로 지목한다.

'엔론 사태' 이후 회계의 정확성과 경영의 투명성을 강화한다는 목적으로 제정된 이 법이 인터넷 거품과 분식회계, 기업부패를 바로잡는 데 기여한 것은 사실이지만, '규제를 싫어하는 자본의 속성상' 세계의 기업들이 자금조달 창구로서는 월스트리트를 멀리하게 하는 원인도 됐다는 것이다.

또 외국기업이 뉴욕 증시에 상장하는 데 드는 비용이 다른 증시에 상장하는 데 드는 비용보다 훨씬 크다는 것도 문제로 지적되고 있다. 현재 뉴욕증권거래소(NYSE)와 나스닥(NASDAQ)의 평균 IPO 비용은 각각 IPO 총액 대비 5.6%와 7%다. 하지만 런던 증시의 IPO 비용은 평균 3.5%밖에 되지 않는다.

최근 3년 간 미국에서 집단소송이 꾸준히 증가하고 있는 것도 전문가들이 지적하는 문제점이다. 올해 집단소송 건수는 120건으로 예상된다. 지난해 179건에서 건수가 줄어들긴 했지만 다른 나라에 비해 상대적으로 많다는 평가다. 아울러 평균 배상금액도 1999년 11억 달러에서 지난해 35억 달러로 계속 늘어나는 추세다.

나아가 월스트리트가 독점적인 금융 중심지로서의 지위에 안주해 금융기법을 개발하는 노력을 게을리한 것도 월스트리트가 과거의 명성을 잃게 된 원인으로 꼽힌다. 현재 런던의 금융기법은 월스트리트와 대등한 수준으로 평가받고 있다. 파생상품 부문에서는 런던이 오히려 뉴욕을 능가하는 것으로 평가된다.

월스트리트가 덜 특별해진 것뿐…자본에 국경이 무슨 의미가 있나?

월스트리트가 과거의 지위를 잃게 된 데에는 이런 미국 안 사정보다는 미국 밖 사정이 더 크게 작용했다고 보는 이들도 많다.

월스트리트는 이미 1990년대부터 '유로머니 시장'의 도전을 받아 왔다. 또 최근에는 독자적인 금융산업까지 발달시키고 있는 '오일머니 시장'도 월스트리트를 위협하는 요소로 작용하고 있다.

무엇보다도 최근 중국의 외환보유액이 1조 달러를 돌파하면서 전례 없는 '1조 달러 규모의 미국 밖 달러 시장'이 등장한 것이 월스트리트의 독점적 지위를 무너뜨렸다는 진단도 있다.

<이코노미스트>는 "(미국이 장려한) 금융자유화 때문에 뉴욕이 과거보다 더 많은 경쟁에 직면하게 된 것일 뿐"이라며 "(런던, 홍콩 등) 다른 시장들이 성장하면서 월스트리트가 덜 특별해진 것"이라고 진단했다.

<이코노미스트>는 나아가 "(월스트리트를 되살리려는) 개혁이 실패해 미국 금융시장이 뒤처지게 되더라도 (마이너스인 것만은 아니고) 보상이 있을 것"이라면서 "(금융시장의) 다양화가 거대한 금융기관들에 한 국가(미국)의 쇠락에 대비해 위험을 분산할 수 있는 기회를 제공할 것이기 때문"이라고 지적했다.

이런 지적을 뒷받침하는 논거로 <이코노미스트>는 "많은 미국 자본가들에게 지리(국경)란 별로 중요해 보이지 않는 것 같다"고 덧붙였다.

전체댓글 0