다음날 8일에는 힐러리 대선 후보 실무진이 "월스트리트는 실물 경제(Main Street)의 성장과 번영을 뒷받침해야 한다"는 제목의 11쪽이 넘는 장문의 브리핑 페이퍼를 통해 2008년 글로벌 금융 위기를 초래한 미국 금융업계를 대대적으로 수술하겠다는 힐러리의 폭탄적인 선언을 발표했다.

이 기사에 대한 반응은 진영 논리에 따라 극과 극이다. 진보 진영의 강경파는 이 같은 점진적인 개혁안으로는 고질적인 월스트리트의 병폐를 잘라낼 수 없다고 주장한다. 그러나 이제껏 힐러리와 거리를 두어온 민주당 진보 진영의 스타 엘리자베스 워렌 상원 의원은 그 날 당장 힐러리의 월스트리트 개혁 제안을 전폭적으로 지지한다고 선언했다. 공화당은 언제나처럼 다국적 기업의 국제 경쟁력을 약화하는 어떠한 금융 개혁도 수용할 수 없다고 주장한다.

이번 힐러리의 월스트리트 개혁안 가운데 가장 즉각적이고 격렬한 논쟁을 불러온 부분은 최근에 다시 증가 추세에 있는 미국 다국적 기업의 조세 회피 수단인 '회사 법적 주소 이전(Corporate Inversion)'을 통한 외국 기업과의 합병에 철퇴를 가한다는 제안이다. 당장 진행 중인 미국 굴지 의료 다국적 기업인 파이자(Pfizer)와 아일랜드의 앨러간(Allergan)과의 사상 최대 규모의 법적 거주국 변경 협상(Inversion Deal)에 어떤 영향을 미칠지가 최대 관심사가 되었다.

월스트리트와의 끈끈한 유착 의혹으로 고전하는 힐러리 후보를 믿고 마음 놓고 있던 월스트리트와 관행적으로 조세 회피를 자행해 온 다국적 기업이 일단 허를 찔린 상황인가? 아닌가? 아직은 판단하기가 이르다.

2008년 글로벌 금융 위기의 발생지인 월스트리트에 강도 높은 개혁과 특히 미 다국적 기업의 조세 회피 편법에 철퇴를 내리겠다고 주장한 힐러리의 개혁안이 과연 미국 경제 구조 조정의 신호탄이 될 위력이 있을 것인가? 특히 내년(2016년) 미 대선에 미칠 정치 및 경제적 파장이 어느 정도일까?

그러기 위해서는 우선 1) 힐러리의 월스트리트 개혁 제안의 내용을 검토하고 2) 현재 미 다국적 기업의 조세 회피 상황이 어느 정도로 심각한지를 파악할 필요가 있다.

이들 문제를 중심으로 박영철 전 원광대학교 교수와 이메일을 통해 이야기를 나누었다. 이번 인터뷰는 12월 9일부터 12월 15일까지 이루어졌다.

박영철 전 교수는 벨기에 루뱅 대학교 경제학과에서 국제경제학 박사 학위를 받은 후, 세계은행(World Bank)에서 경제 분석가(Country Economist and Project Analyst)로 15년(1974~1988년)간 근무했다. 그 이후 원광대학교 교수(경제학부 국제경제학)를 역임했고, 2010년 은퇴 후 미국에 거주하며 개인 컨설팅 회사를 운영하고 있다.

전희경 : 최근 미국 경제의 구조적 문제의 하나로 미 금융가와 실물 경제와의 비동조화(De-coupling) 현상을 자주 언급합니다. 그리고 힐러리 후보는 월스트리트와의 너무 끈끈한 정경유착의 의혹을 계속 받아 오고 있습니다.

이런 상황에서 힐러리 후보가 "월스트리트의 고삐를 죄겠다" 그리고 "월스트리트는 실물 경제의 번영을 뒷받침할 의무가 있다"고 예상을 뛰어넘는 강력한 금융 개혁을 부르짖고 나왔습니다. 이 같은 선언이 이 시점에서 꼭 나와야 할 특별한 상황이라도 있는가요? 교수님의 의견은 어떠신지요?

박영철 : 매우 날카롭고 적절한 지적입니다. 이 시점에서 힐러리가 이 같은 대대적인 월스트리트 개혁 제안을 할 여러 가지 이유가 있다고 봅니다.

첫째, 힐러리 후보는 남편 빌 클린턴 전 대통령과 더불어 미국의 민주당 정치가 중 가장 월스트리트와 길고 끈끈한 정경 유착을 맺고 있다는 평가를 받고, 그래서 최근 대선 유세 중 민주당의 풀뿌리 지지층의 다수를 경쟁자인 버니 샌더스 후보에게 뺏기고 있습니다. 물론 민주당 대통령 후보 경선에서 위협을 느끼는 정도는 아니지만, 공화당 후보와의 본선에서 커다란 취약점으로 작용할 우려가 있습니다. 따라서 이 같은 분위기를 빨리 반전시켜야 할 필요가 있습니다.

둘째, 최근에 힐러리가 큰 실수를 했습니다. 지난 11월 15일에 있었던 민주당 대통령 후보 토론회에서 버니 샌더스 후보가 힐러리의 월스트리트와의 긴밀한 정경 유착에 대해 강력한 비난을 가했습니다. 이에 대해 힐러리는 이렇게 답변했습니다.

"나는 당시 뉴욕 주의 상원의원이었다. 그런데 9.11 테러가 바로 월스트리트가 위치한 뉴욕의 맨해튼에서 발생했다. 그래서 월스트리트의 재건에 총력을 다 한 것이다."

자신의 월스트리트와의 유착을 변명하기 위하여 미 국민의 악몽인 9.11 테러 사건을 상기시킨 것입니다. 미국 언론은 이 같은 힐러리의 변명을 이해할 수 없는, 엄청난 전략적 패착으로 간주합니다. 따라서 힐러리 진영은 하루빨리 정치적 피해를 만회할 필요가 발생한 것입니다.

전희경 : 그런 속사정이 있었군요. 미 언론은 2016년 대선의 가장 뜨거운 현안이 무엇이 될까에 관심이 많다고 알고 있는데 이번 힐러리의 공격적인 월스트리트 개혁안도 이와 관련이 있나요?

박영철 : 그렇습니다. 미 언론은 지난 대선 때와는 달리 2016년 대선에서는 경제 문제가 가장 치열한 논쟁이 될 개연성이 크다는 여론입니다. 대통령 후보가 이번처럼 경제 문제, 특히 조세 정책에 대한 다양한 의견을 내기는 처음 보는 현상이라고 합니다. '중산층 몰락', '노동 임금의 장기적 정체', '선진국 최악의 소득 불평등', '월스트리트의 횡포와 탐욕', 몇 년 전만 해도 듣기 어려운 대중 영합적인 경제 용어가 요즘 대선 유세장의 유행어가 될 정도입니다.

그리고 전통적으로 '세금 감면'이 아니면 일절 조세법 개혁 논의를 꺼리는 공화당 후보마저 요즘 중산층 살리기의 일환으로 '좀 더 공평한 세율'의 도입을 제안하고 있습니다. 이러한 상황이 민주당 후보인 힐러리로 하여금 강력한 금융 개혁의 필요성을 역설한 셋째 이유가 되는 셈입니다.

끝으로 힐러리가 가장 강력하고 포괄적이라고 자평하는 월스트리트 개혁안을 제안한 넷째 이유는, 최근 다시 급증하는 다국적 기업의 조세 회피가 미 국민 여론의 질타를 받고 있기 때문입니다.

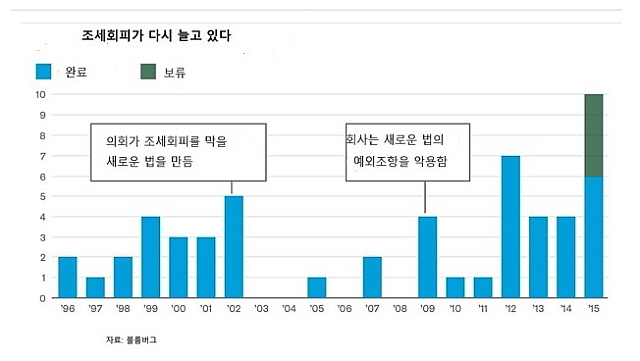

위의 차트에서 잘 나타나 있듯이, 최근 미 다국적 기업이 감소 추세에 있는 기업 이윤을 회복하는 손쉬운 수단의 하나로 조세 회피 편법의 하나인 '거주국 변경(Inversion)'을 많이 사용하고 있습니다. 예를 들면 2015년에는 거주국 변경이 완료된 케이스가 벌써 6개, 진행 중인 경우가 4개나 됩니다. 2010과 2011년에 각각 한 개, 2014년에 겨우 4개의 합병이 이루어진 것과는 큰 대조를 이루고 있습니다.

최근의 예가 미국 굴지의 의료 기업인 파이저가 아일랜드 회사 앨러간과 사상 최대 규모의 '회사 법적 주소 변경' 딜을 통해 조세를 회피하려 하고 있어 미 행정부의 경고를 받고 있습니다. 힐러리가 이 같은 파이저의 시도를 본보기로 삼아 다국적 기업의 조세 회피를 근절하는 강력한 제안을 선언한 것입니다.

전희경 : 그렇군요. 타이밍이 절묘하다고 하겠군요. 그리고 힐러리의 금융 개혁안이 앞으로 치열한 논쟁의 대상이 될 것이 확실 하다는 생각이 드는군요. 이번 제안의 핵심을 요약해 주십시오.

박영철 : "월스트리트의 고삐를 죄겠다"와 "월스트리트는 실물 경제의 번영을 뒷받침해야 한다"의 내용을 요약하여 아래 소개했습니다. 지금까지 나온 공화당과 민주당 대선 후보들의 금융 개혁안 가운데 이번 힐러리의 제안이 가장 포괄적이고 심층적인 내용을 담았다고 평가합니다. 그래서 오늘 인터뷰에서 이를 상세히 다루기에는 너무 벅찹니다. 전희경 박사님이 원하시면 다음 주 인터뷰의 주제로 해 주시면 어떨까요?

목적 :

1) 이 금융 섹터 개혁안은 성실한 미 국민의 소득 증가를 목표로 한다. 이를 성취하기 위해서는 강력하고 공평한 성장뿐 아니라 장기적인 성장이 필요하다.

2) 다시는 미 중산층이 2008년처럼 월스트리트를 긴급 구제하는 일이 없도록 한다.

방법 :

크게 두 부분으로 이루어진다. 하나는 미 금융 제도를 더 안전하고 더 공평하게 만든다. 다른 하나는 법을 어기는 개인과 기업에 엄중한 책임을 묻는다.

미 금융제도를 더 안전하고 더 공평하게 만든다.

1) 현재 미 의회에서 공화당의 공격을 받는 금융개혁법(Dodd-Frank Act)을 보호한다. 다시 말하면 월스트리트가 자신들을 규제하는 법을 스스로 만들지 못하도록 한다. 금융개혁법은 금융 감독 체제 개편, 금융사 규제 강화, 파생 상품 거래 규제, 지급 결제 시스템 규율 강화 등을 내용으로 한다.

2) 금융 제도의 위기 방지를 목적으로 한다.

(1) Dodd-Frank 법안보다 더 강력한 규정을 만든다.

(2) '그림자 은행'의 규제를 더 강화한다.

(3) 대형 금융 기관에 위험 수수료(Risk Fee) 제도를 도입한다.

(4) 효율적인 운영이 어려울 정도로 큰 금융 기관을 재조정, 축소, 해체하도록 한다.

(5) 잦은(High–frequency) 거래에 거래세와 새로운 거래 규칙을 도입한다.

(6) 금융 제도를 위험에 빠트리는 행위를 차단하기 위하여 현 '보수 체제'를 개선한다.

(7) 은행 제도의 '투명성'을 높인다.

(8) 위험 부담을 줄이기 위해 국제 공조를 모색한다.

(9) 금융 제도의 사이버 공격 방어 체제를 강화한다.

법을 어기는 개인과 기업에 엄중한 책임을 묻는다.

1) 개인 처벌 강화법

(1) 기업의 범법 행위를 고소하는 경우 개인의 책임을 엄하게 묻는다.

(2) 범법 행위를 저지른 임원진, 감독관, 고용자 모두가 자신들의 보너스에서 벌금을 물도록 한다.

(3) 심각한 범죄를 범한 개인은 같은 종류의 금융 기관에 취직을 못하도록 한다.

(4) 대형 금융 사기의 경우 현행 5년 최고형을 10년까지 연장한다.

(5) 내부 거래자를 엄벌한다.

2) 기관 처벌 강화법

(1) 고소 유예나 불기소의 남용을 중지한다.

(2) 고소 유예나 불기소의 투명성과 책임 소재를 더 정확히 하는 지침을 제정한다.

(3) 결제 합의 조건으로 기업이 그 불법 행위와 불법 상황을 인정하도록 한다.

(4) 기업 결제의 투명성을 강화한다.

3) 법을 어긴 개인과 기관에 책임을 물을 수 있도록 검찰과 감독관에게 필요한 자원과 도구를 지원한다.

(1) 범법자 처벌에 필요한 자원을 검찰에 지원한다.

(2) SEC(증권거래위원회)와 CFTC(상품선물거래위원회)의 독립성을 강화한다.

(3) SEC와 CFTC의 최고 벌금형을 상향 조정한다.

(4) 불법 행위를 고발하는 내부자의 보상을 상향한다.

전희경 : 그렇게 해 주신다면 고맙겠습니다. 그러면 오늘 인터뷰의 두 번째 문제인 미 다국적 기업의 조세 회피 현상의 심각성과 특히 '회사 법적 주소 변경'이란 편법에 대한 힐러리의 강력한 개혁 방안에 대해 질문을 드리겠습니다. 우선 죽음이란 현상만큼 누구도 피해갈 수 없는 것이 세금이라고 알려진 미국에서 다국적 기업의 조세 회피 액수가 엄청나게 높다고 알고 있습니다. 사실인가요?

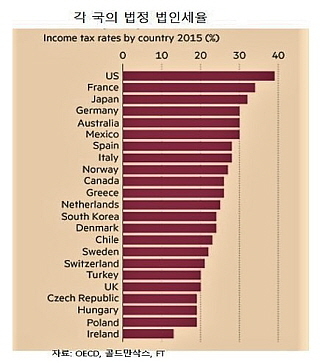

1) 미국의 법인세율 39.1%가 선진국 중 제일 높다. 다음으로 높은 프랑스, 일본, 독일의 법인세율은 30% 안팎이다. 한국의 경우, 약 24.5% 수준이다.

2) 따라서 미국의 다국적 기업은 이 높은 법인세를 피하고자 소위 '조세 회피처(The Tax Heaven)'라고 알려진 법인세가 낮은 나라에 국내나 해외에서 번 이윤을 송금하여 현금으로 보유하고 있다. 이 현금의 상당 부분이 국내에서 번 이윤을 '해외 이윤'마냥 가장한 사실에 유의해야 한다.

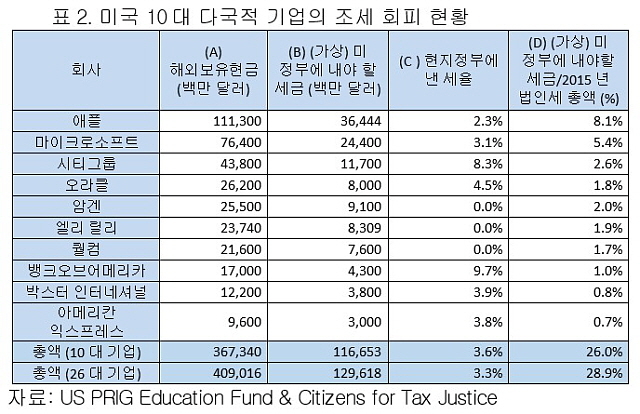

3) 아래 표는 2015년 현재 미국의 Top 10 다국적 기업이 해외에 쌓아놓은 현금의 총액과 그로 인해 발생하는 미 정부의 세수 손실을 보여준다. 애플은 1113억 달러, 마이크로소프트는 764억 달러를 해외에 현금으로 보유하고 있다. 물론 이로 인한 미 정부의 세수 손실도 막대하다. Top 20대 다국적 기업의 해외 보유 현금으로 인한 정부 손실액은 2015년 무려 1296억 달러에 상당한다.

4) 그러면 미국 다국적 기업 전체가 2015년 현재 해외에 보유하고 있는 현금은 얼마나 될까? 무려 2조 달러라고 한다. 한국의 1년 GDP보다도 50% 정도 더 크다.

전희경 : 도대체 이 많은 미국의 해외 현금이 어느 나라에 쌓이는지 궁금하군요?

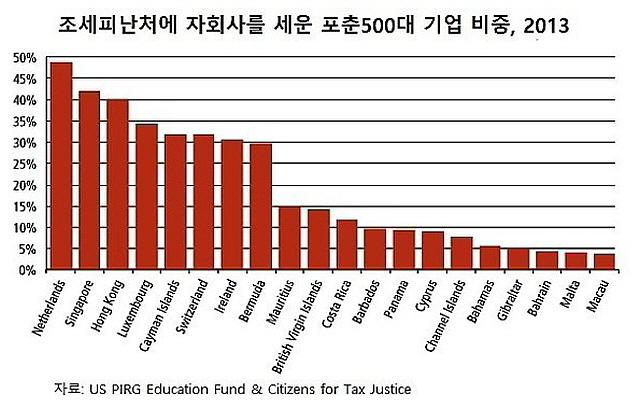

박영철 : 어느 조세 회피처에 얼마의 현금이 쌓여있다는 수치는 제가 가지고 있지 않습니다. 그러나 얼마나 많은 미국의 다국적 기업이 어느 나라에 자회사를 많이 설립하고 있는지는 알 수 있습니다. 예를 들면 2013년에 미국 Fortune 500 기업의 거의 절반 정도가 네덜란드에 자회사를 가지고 있었습니다. 미국 기업의 자회사 설립이 유럽에 집중되어 있다는 사실에 주목할 필요가 있습니다. 선진국 중 유럽 나라가 평균적으로 가장 낮은 법인세율을 부과하고 있기 때문입니다.

전희경 : 그런데 20여 년 전부터 '회사 법적 주소 이전'이라는 더 심한 조세 회피 편법이 늘고 있다고 하는데 이 생소한 용어를 쉽게 설명해 주십시오.

박영철 : '회사 법적 주소 이전'은 미국의 다국적 회사가 법인세율이 낮은 나라의 회사와 합병하면서 법인 등록 주소만 그 나라로 옮기는 것입니다. 동시에 외국 회사는 미국 회사 주식의 일부를 사서 새로운 회사로 등록하게 됩니다. 따라서 본부가 외국에 있는 이 합병된 회사는 '기업 이윤'에 대한 세금을 미국이 아닌 외국에 내게 됩니다.

구체적으로 현재 문제가 되고 있는 미국의 의료 다국적 기업 파이자가 아일랜드의 앨러간에 자기 주식 20%를 팔고 주소를 더블린으로 옮기면 미국 세율 39.1%보다 훨씬 낮은 18~25%의 세금을 내면 됩니다.

전희경 : 이를 막기 위해 힐러리는 어떤 조치를 제안하고 있는가요?

박영철 : 두 가지 조치를 제안하고 있습니다.

하나는 '출국세(Exit Tax)'입니다. 회사 법적 주소 변경을 통해 외국 기업과 합병할 경우 세금을 매기는 것입니다. 구체적인 수치는 제시하지 않고 있지만 두 나라 간의 세율 차이로 발생하는 세수 손실 수준의 세금이 될 것으로 봅니다.

다른 하나는 외국 기업이 미국 기업의 주식을 현재의 20%가 아니라 훨씬 높은 50%를 보유하도록 한 것입니다. 합병을 매우 어렵게 만들기 위한 조치입니다.

전희경 : 오늘 인터뷰의 결론으로 하고 싶으신 말씀은?

박영철 : 이번 힐러리의 개혁안은 현 월스트리트 제도의 가장 취약점인 안정성(Safety)과 공평성(Fairness)을 강화하고 금융과 실물 경제의 비동조화를 극복한다는 취지 면에서 보면 매우 훌륭한 제안이라고 봅니다. 물론 정치적 현실이 얼마나 이 제안의 시행을 받쳐줄 것인가 하는 문제는 별도입니다.

전체댓글 0