수도권 집값 상승으로 인해 이른바 '영끌(영혼까지 끌어모은 투자)' 붐이 되살아나면서 가계 빚이 다시 역대 최대 기록을 갈아치웠다.

정부의 8.8 부동산 공급 대책이 투기붐을 가라앉히지 못하는 가운데, 금융당국은 뒤늦게 수도권을 대상으로 대출 규제에 나섰다.

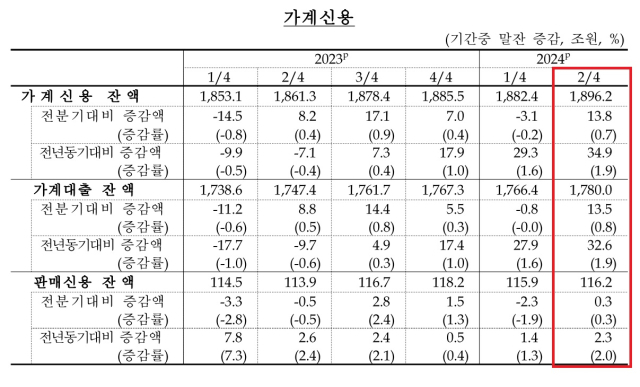

20일 한국은행이 발표한 '2분기 가계신용(잠정)'을 보면, 올 2분기말 현재 가계신용 잔액은 전분기보다 13조8000억 원 증가해 총 1896조2000억 원이 됐다.

이는 2002년 4분기 관련 통계 공표 이후 역대 최대 규모다.

가계신용은 가계가 은행 등 금융기관으로부터 받은 대출에 결제 전 카드 사용액(판매신용)까지 합산한 가계의 총 부채 규모다. 금융기관으로부터 가계가 받은 일반적인 대출은 '가계대출'로 개별 집계한다.

가계신용 잔액은 작년 1분기 전분기 대비 14조5000억 원 감소했으나 이후 내리 증가세를 유지했다. 작년 2분기 8조2000억 원, 3분기 17조1000억 원, 4분기 7조 원씩 증가했다.

올해 1분기 들어 다시 3조1000억 원 감소세로 돌아섰으나 2분기 들어 재차 큰 폭의 증가세를 보였다.

전체 가계신용 중 카드 대금을 뺀 가계대출 잔액만 보면, 올 2분기말 현재 1780조 원으로 집계됐다.

가계대출 역시 작년 1분기(-11조2000억 원)와 올 1분기(-8000억 원)만 감소세를 보였을 뿐, 내리 증가세를 유지했다. 올 2분기에는 전분기 대비 13조5000억 원 증가했다.

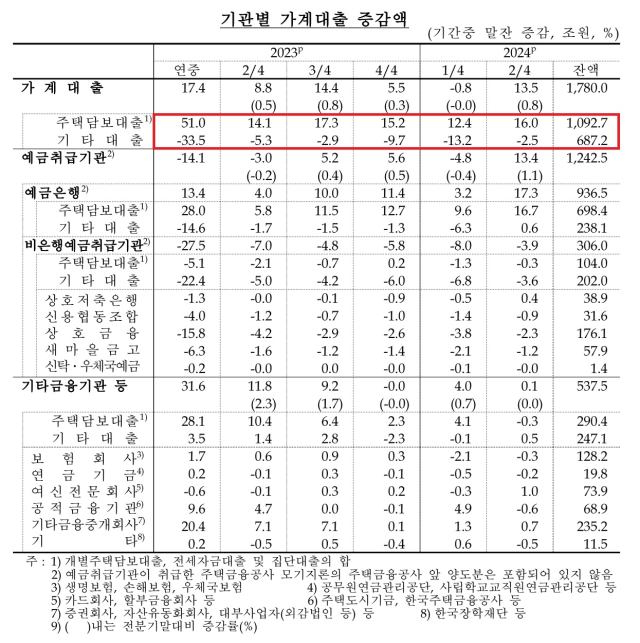

가계대출 증가세를 이끈 주원인은 역시 주택담보대출 증가였다. 신용대출 등 가계의 기타대출은 작년부터 올해까지 꾸준히 감소세를 유지해 올 2분기 말 현재 잔액은 687조2000억 원으로 줄어들었다.

반면 주담대 잔액은 올 2분기말 현재 1092조7000억 원으로 불어났다. 주담대는 기타대출과 달리 꾸준히 증가세를 유지했다.

비은행 주담대는 다소 감소세를 보였으나 예금은행 주담대가 매분기 증가하면서 올 2분기말 현재 잔액 기준 698조4000억 원이 됐다.

예금은행의 주담대는 올 2분기에만 16조7000억 원 급증했다. 이는 작년 예금은행 전체 주담대 증가분(28조 원)의 절반이 넘는 규모다.

서울을 중심으로 집값 급등세가 이어지는 가운데 전세가격이 높게 유지되면서 갭투자가 용이한 환경이 조성된 데다, 주담대 금리는 낮은 수준에 머물면서 주택 구매를 위한 주담대 수요가 급증한 결과로 풀이된다.

보험·증권사·자산유동화회사 등 기타금융기관 가계대출도 증가세를 이어갔다. 올 2분기 1000억 원이 증가하면서 잔액 기준 537조5000억 원이 됐다.

기타금융기관 가계대출 중 주담대 잔액은 절반을 조금 넘는 290조4000억 원이다.

한은은 올해 3분기 들어서도 가계부채 증가세가 이어지고 있다고 보고 있다. 주택 매매 수요 증가세가 당분간 가계대출 증가세에 큰 영향을 미치는 상황이 지속할 것으로 예측된다.

관련해 이날 금융당국은 오는 9월부터 시행할 스트레스 총부채원리금상환비율(DSR) 금리를 수도권 주담대에 기존보다 더 높은 수준으로 적용하는 방안을 발표했다. 대출 한도를 줄여 집값 급등세에 대응하겠다는 복안이다.

구체적으로 당국은 은행권 주담대와 신용대출, 2금융권 주담대에 기존 예정대로 스트레스 가산 금리를 얹는 2단계 조치를 시행하되, 은행권의 수도권 주담대의 경우 가산 금리 수준을 기존 0.75%포인트에서 1.2%포인트로 높이기로 했다.

금융당국은 시뮬레이션 결과 연소득이 5000만 원인 차주가 변동금리로 대출받을 경우(30년 만기, 대출이자 4.5% 가정) 스트레스 DSR 도입 전 대출한도는 3억2900만 원이었으나 9월 도입 후에는 수도권 주담대의 경우 2억8700만 원으로 줄어든다고 밝혔다.

반면 같은 조건에서 비수도권은 대출 한도가 3억200만 원으로 추산됐다. 수도권 대출한도는 스트레스 DSR 적용 전보다 4200만 원 줄어들지만 비수도권은 2700만 원 줄어든다. 수도권에 더 강한 규제가 적용되는 셈이다.

다만 이 같은 소폭의 주담대 대출한도 강화로 지금의 강력한 주택 투기 붐을 가라앉힐 수 있느냐는 의문도 제기될 것으로 보인다.

특히 한은이 올 하반기 중 기준금리 인하를 감행할 가능성이 커지는 가운데, 이는 결국 대출금리의 추가 하락으로 이어져 대출 수요를 더 키울 환경을 조성할 수 있다는 결론으로 이어진다.

이 경우 지금의 가계빚 폭증세가 더 이어질 가능성을 배제할 수 없게 됐다.

전체댓글 0